- ¿Cuál es el objetivo del BCRP?

- ¿Cuáles son las funciones del BCRP?

- ¿En qué consiste la autonomía del BCRP?

- ¿Quién es la máxima autoridad institucional del BCRP?

- ¿Por qué el BCRP tiene un mandato único?

- ¿Cuál es la meta del BCRP?

- ¿Cómo se diseña la política monetaria para lograr la meta de inflación?

- ¿Por qué la política monetaria es contracíclica?

- ¿Qué es la tasa de interés interbancaria?

- ¿Cómo hace el BCRP para que la tasa de interés interbancaria se sitúe en el nivel de referencia que fija el Directorio?

- ¿Qué son las facilidades de ventanilla que otorga el BCRP a las entidades financieras?

- ¿Cómo se relaciona la tasa de interés interbancaria con las tasas de interés para ahorros y préstamos?

- ¿Contribuyen los controles a las tasas de interés a la profundización financiera?

- ¿Un crecimiento de la liquidez se traduce necesariamente en mayor inflación?

- ¿Qué tipo de dolarización está presente en nuestra economía?

- ¿Es inefectiva la política monetaria cuando existe una alta dolarización?

- ¿Qué riesgos ocasiona la dolarización financiera a la economía?

- ¿Qué es el programa de desdolarización del crédito?

- ¿Qué son las reservas internacionales?

- ¿Por qué son importantes las reservas internacionales netas?

- ¿Qué es el requerimiento de encaje?

- ¿Por qué realiza el BCRP operaciones cambiarias?

- ¿Por qué es importante el desarrollo de instrumentos de largo plazo en soles?

- ¿Aumenta el Banco Central de Reserva la volatilidad cambiaria?

- ¿La intervención cambiaria busca fijar el tipo de cambio?

La Constitución Política del Perú establece que la finalidad del BCRP es preservar la estabilidad monetaria. Con este objetivo, el Banco Central implementa su política monetaria mediante un esquema de Metas Explícitas de Inflación, con un rango de tolerancia para esta variable entre 1 por ciento y 3 por ciento. Las acciones del BCRP están orientadas a alcanzar dicha meta.

Al mantener una baja tasa de inflación, el BCRP crea las condiciones necesarias para un normal desenvolvimiento de las actividades económicas, lo que contribuye a alcanzar mayores tasas de crecimiento económico sostenido, a la vez que se evita los costos y distorsiones generados por una inflación alta. Adicionalmente, una tasa de inflación elevada es perjudicial para el desarrollo económico porque impide que la moneda cumpla adecuadamente sus funciones de medio de cambio, de unidad de cuenta y de depósito de valor.

Asimismo, los procesos inflacionarios distorsionan el sistema de precios relativos de la economía lo que genera incertidumbre y desalienta la inversión, reduciendo la capacidad de crecimiento de largo plazo de la economía. Más aún, al desvalorizarse la moneda con alzas generalizadas y continuas de los precios de los bienes y servicios, se perjudica principalmente a aquellos segmentos de la población con menores ingresos debido a que éstos no tienen un fácil acceso a mecanismos de protección contra un proceso inflacionario.

La Constitución también le asigna al BCRP las siguientes funciones: regular la moneda y el crédito del sistema financiero, administrar las reservas internacionales a su cargo, emitir billetes y monedas e informar periódicamente al país sobre las finanzas nacionales. El Banco Central regula la moneda (liquidez) y el crédito del sistema financiero a través de sus instrumentos y operaciones de política monetaria.

Este marco normativo ha permitido que la economía peruana cuente con niveles de inflación bajos y estables. La credibilidad alcanzada por el BCRP le ha permitido realizar una política monetaria contracíclica consistente con el control de la inflación.

Para que el BCRP pueda cumplir con su finalidad es necesario que sea autónomo. La autonomía permite que las decisiones del Banco Central de Reserva del Perú se orienten exclusivamente a cumplir con el mandato constitucional de preservar la estabilidad monetaria.

Esta autonomía está enmarcada en la Ley Orgánica del BCRP. En ella se establece que un Director del Banco Central no puede ser removido de su cargo, salvo que cometa un delito o falta grave. Estas faltas graves están estipuladas en la Ley Orgánica e incluyen:

- Conceder financiamiento al Tesoro Público, exceptuando la compra en el mercado secundario de valores emitidos por éste hasta por un monto anual equivalente al 5 por ciento del saldo de la base monetaria al cierre del año anterior;

- Conceder financiamiento a instituciones financieras estatales de fomento;

- Asignar recursos para la constitución de fondos especiales que tengan como objetivo financiar o promover alguna actividad económica no financiera;

- Emitir títulos, bonos o certificados de aportación que sean de adquisición obligatoria;

- Imponer coeficientes sectoriales o regionales en la composición de la cartera de colocaciones de las instituciones financieras;

- Establecer regímenes de tipos de cambio múltiples o tratamientos discriminatorios en las disposiciones cambiarias.

- Extender avales, cartas-fianza u otras garantías, emplear cualquier otra modalidad de financiamiento indirecto y otorgar seguros de cualquier tipo.

Estas prohibiciones permiten al Banco Central de Reserva del Perú contar con independencia operativa para conducir su política monetaria. Es decir, no está sujeto a mandatos fiscales (como financiar al Tesoro Público) o de otra índole que le impidan cumplir con su finalidad. De esta forma se evita que se vuelvan a repetir situaciones del pasado de dominancia fiscal al banco central, con altos costos en el bienestar de toda la población.

El Directorio es la máxima autoridad institucional. Le corresponde determinar las políticas a seguir para la consecución de la finalidad del Banco y es responsable de la dirección general de las actividades de éste. El Directorio está compuesto por siete miembros. Los Poderes Ejecutivo y Legislativo designan cada uno a tres miembros del Directorio. El Presidente del Directorio es designado por el Poder Ejecutivo y ratificado por la Comisión Permanente del Congreso.

Los Directores no representan a entidad ni interés particular alguno y la duración de sus cargos es el período constitucional que corresponde al del Presidente de la República. El Gerente General tiene a su cargo la dirección inmediata del funcionamiento del Banco tanto en su aspecto técnico como administrativo.

Los bancos centrales contribuyen al bienestar de la sociedad a través de la emisión de una moneda que cumpla a cabalidad las funciones fundamentales del dinero en una economía de mercado: ser medio de transacción, unidad de cuenta y depósito de valor. Cuando ello no ocurre y hay inflación, se dificulta las transacciones económicas, y se incentiva la especulación sobre las actividades de ahorro, inversión y producción, con un perjuicio mayor en la población con menores ingresos. Por ello, es común observar que el mandato que la sociedad establece a la banca central es precisamente preservar la estabilidad monetaria.

Preservar la estabilidad monetaria consiste en mantener el valor real del dinero, es decir conservar su poder adquisitivo en términos de la canasta de consumo de los ciudadanos. Al ser la inflación un fenómeno monetario, para lograr la estabilidad de precios es necesario controlar la cantidad de dinero en circulación y por ello la política monetaria es el instrumento natural para controlar la inflación. Por esta razón los bancos centrales son las instituciones encargadas de lograr este objetivo de estabilidad de precios.

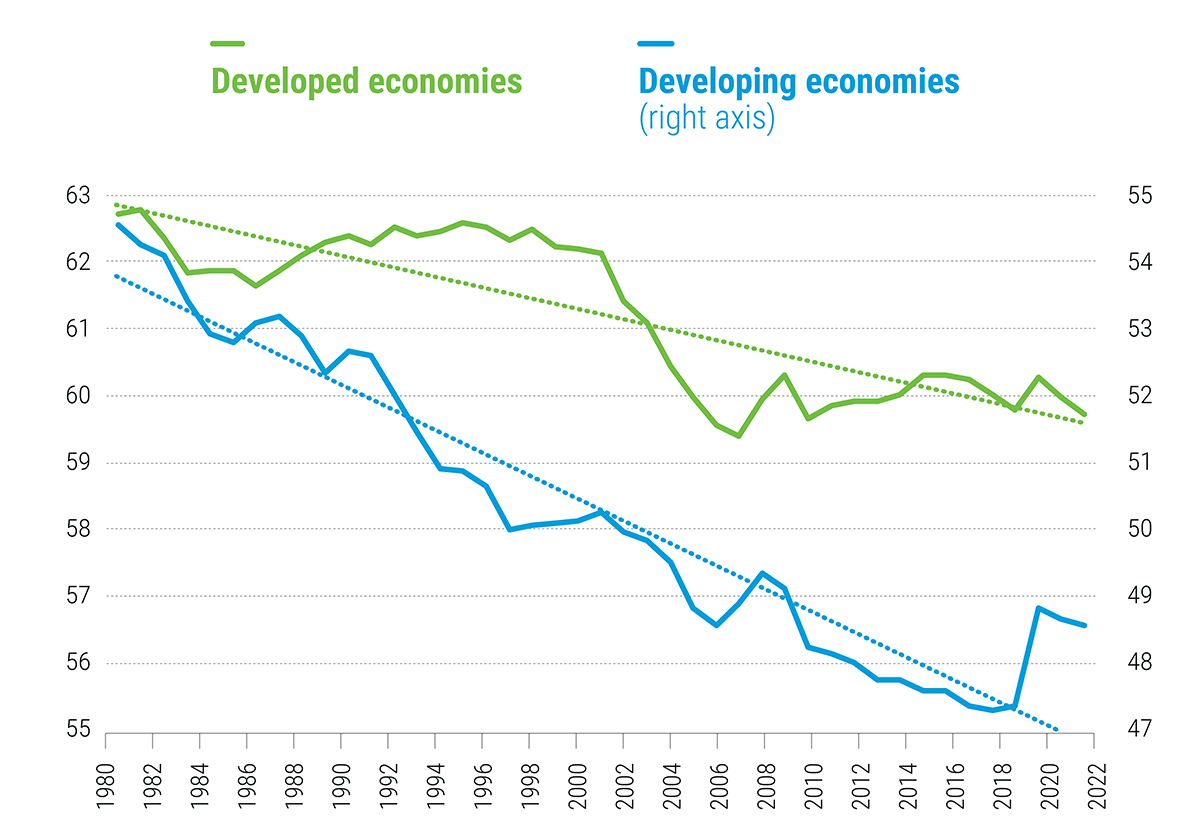

Los mandatos de los bancos centrales han cambiado en el tiempo. En la década de los 1970s fue común en los bancos centrales tener mandatos amplios que incluían múltiples metas, cuyo cumplimiento podría entrar en conflicto entre ellas. Sin embargo, una lección proveniente de la elevada inflación observada en los 1970s y 1980s es que los bancos centrales deben centrarse en cumplir su objetivo de preservar la estabilidad de precios. El caso peruano no fue la excepción. Entre los años 1962 y 1992 hubo un periodo de mandatos múltiples, que incluyeron promover el desarrollo y crecimiento económico, y en el cual se permitió además el financiamiento al Tesoro Público, lo cual derivó en niveles de inflación extremadamente altos y volátiles.

La meta de inflación anual del BCRP contempla un rango entre 1 por ciento y 3 por ciento. El rango fijado para la meta de inflación permite a la economía desenvolverse sin presiones inflacionarias o deflacionarias, de manera consistente con la estabilidad monetaria y es similar al de otros bancos centrales con monedas estables.

El cumplimiento de la meta de inflación se mide de manera continua y para ello se utiliza la tasa de crecimiento de los últimos doce meses del Índice de Precios al Consumidor (IPC) de Lima Metropolitana. En caso existiera una desviación de la inflación y/o de sus expectativas fuera del rango meta, el Banco Central evaluará las acciones necesarias para retornar a dicho rango considerando los rezagos con los que opera la política monetaria.

El mandato del BCRP se encuentra establecido en la Constitución Política del Perú, y está circunscrito a preservar la estabilidad monetaria. Asimismo, la Constitución establece la prohibición de conceder financiamiento al Tesoro Público para evitar que se vuelvan a repetir situaciones de dominancia fiscal al banco central, con altos costos en bienestar a toda la población. Bajo el mismo principio, el Banco Central se encuentra impedido también de otorgar financiamiento indirecto bajo cualquier modalidad, como por ejemplo a través de garantías. Estas prohibiciones aseguran que el Banco Central pueda tener la autonomía para realizar sus operaciones monetarias para cumplir su finalidad de preservar la estabilidad monetaria.

Asimismo, la Constitución y su Ley Orgánica establecen que las funciones del Banco Central son: regular la moneda y el crédito del sistema financiero, administrar las reservas internacionales a su cargo, emitir billetes y monedas e informar sobre las finanzas nacionales. El ejercicio de estas funciones se encuentra subordinado al cumplimiento de la finalidad de preservar la estabilidad monetaria. El Banco Central regula la moneda (liquidez) y el crédito del sistema financiero a través de sus instrumentos y operaciones de política monetaria.

El mandato único permite a la autoridad monetaria concentrarse en el objetivo de control de la inflación y la aísla de presiones políticas para el cumplimiento de otros fines que pudieran ir en contra de la estabilidad de precios. De esta forma se elimina lo que se conoce como el problema de sesgo inflacionario: la estabilidad de precios se puede ver comprometida por presiones políticas de corto plazo, como el deseo de generar un ciclo económico expansivo, lo cual puede generar sistemáticamente mayores niveles de inflación. Así, aumenta también la inflación de largo plazo y se genera una recesión económica al ser insostenible el crecimiento de la demanda por encima de las capacidades productivas.

El mandato único de estabilidad de precios mitiga también el problema conocido como inconsistencia temporal: luego de haberse comprometido a un nivel de inflación bajo y estable, si la autoridad monetaria tuviera otros objetivos de política como metas de actividad económica podría desviarse ex post de su compromiso de inflación baja, expandiendo la demanda agregada sobre el PBI potencial y generando mayor inflación. Ante un problema de inconsistencia dinámica, el banco central perdería credibilidad, lo cual hace más difícil el control de la inflación y elimina su capacidad de realizar una política monetaria anti-cíclica.

Existen algunos casos en países desarrollados en que por razones históricas la autoridad monetaria tiene mandatos múltiples, como es el caso de la Reserva Federal de los Estados Unidos. El motivo por el cual la FED tiene un mandato dual y bancos centrales en Latinoamérica y el Banco Central Europeo tienen un mandato de precios estables se relaciona a sus respectivas historias económicas. Así, en los últimos 60 años la inflación máxima de los países que actualmente tienen un mandato único de estabilidad de precios es significativamente mayor a la que han tenido los países que tienen un mandato dual. Sin embargo, el mandato único ha permitido la reducción significativa de las tasas de inflación en las últimas dos décadas.

En el caso de la Reserva Federal, que tiene los objetivos de estabilidad de precios y máximo empleo, la credibilidad de este banco central ha permitido que en la práctica pueda seguir un objetivo de inflación baja y estable, sin episodios hiperinflacionarios como en otras economías como la peruana. En EEUU, desde la creación de la Reserva Federal en 1913, nunca se ha tenido una experiencia traumática de muy alta inflación, salvo el periodo 1974 -1981 en que alcanzó una tasa anual máxima de 13,5 por ciento en el año 1980. Por el contrario, el episodio más grave en su historia fue la gran depresión iniciada en 1929 y que le tomo muchos años recuperarse, y donde la crítica a la Reserva Federal fue no proveer suficiente liquidez a la economía.

Por el contrario, la historia en Latinoamérica ha sido de episodios de altísimas tasas de inflación en casi todos los países (con tasas anuales superiores al 30 por ciento) y con procesos hiperinflacionarios en algunos de ellos. De igual manera, países como Alemania y Hungría en Europa sufrieron también de situaciones de hiperinflación por un descontrol completo en la expansión del dinero en la economía.

La meta de inflación anual del BCRP contempla un rango entre 1 por ciento y 3 por ciento. El rango fijado para la meta de inflación permite a la economía desenvolverse sin presiones inflacionarias o deflacionarias, de manera consistente con la estabilidad monetaria y es similar al de otros bancos centrales con monedas estables.

El cumplimiento de la meta de inflación se mide de manera continua y para ello se utiliza la tasa de crecimiento de los últimos doce meses del Índice de Precios al Consumidor (IPC) de Lima Metropolitana. En caso existiera una desviación de la inflación y/o de sus expectativas fuera del rango meta, el Banco Central evaluará las acciones necesarias para retornar a dicho rango considerando los rezagos con los que opera la política monetaria.

El anuncio de una meta cuantitativa de inflación, la toma de decisiones anticipadas de política monetaria para poder alcanzarla y una comunicación activa con el público de la racionalidad de las mismas, constituyen la parte principal del marco bajo el que opera el Banco Central para preservar la estabilidad monetaria.

Consistente con estos criterios, el Banco Central sigue un esquema de Metas Explícitas de Inflación desde el año 2002. Bajo este esquema, el Banco Central contempla un rango entre 1 por ciento y 3 por ciento, para la tasa de inflación, medida como la variación porcentual del Índice de Precios al Consumidor de Lima Metropolitana (IPC) en los últimos doce meses y calculada por el Instituto Nacional de Estadística e Informática (INEI). Esta meta permite anclar las expectativas de inflación del público dentro del rango meta. Las expectativas de inflación hacen referencia a la tasa a la que los agentes económicos esperan que aumente el nivel de precios de una economía. Mientras más bajas y estables sean estas expectativas, las empresas y hogares podrán tomar mejores decisiones de precios y salarios. Por tanto, es clave para la política monetaria que las expectativas de inflación se encuentren dentro del rango meta de inflación del Banco Central.

Para alcanzar el objetivo de estabilidad de precios, el Banco Central busca prever posibles desviaciones de la tasa de inflación y/o de sus expectativas respecto de la meta. Esta anticipación se debe a que los efectos de las medidas de política monetaria que tome el BCRP se reflejarán gradualmente en la tasa de inflación y serán observados en su totalidad luego de algunos trimestres.

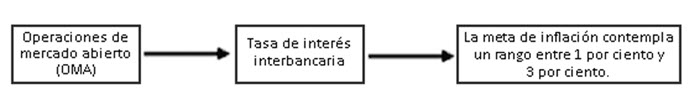

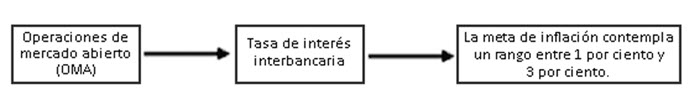

Los cambios en la posición de la política monetaria se efectúan mediante modificaciones en la tasa de interés de referencia para el mercado interbancario, de manera similar a la del resto de bancos centrales que siguen este esquema. Dependiendo de las condiciones de la economía (presiones inflacionarias o deflacionarias), el BCRP modifica la tasa de interés de referencia de manera preventiva para mantener la inflación en el nivel de la meta.

El Banco, a comienzos de cada año, publica las fechas de cada mes en las que el Directorio del BCRP tomará las decisiones de política monetaria. Estos acuerdos y medidas se anuncian de manera inmediata al público a través de una Nota Informativa, en la que se resume la razón principal que sustenta las decisiones tomadas. La Nota Informativa se publica en el portal de Internet del Banco Central (http://www.bcrp.gob.pe).

Para que la meta de inflación sea creíble y logre su propósito de anclar las expectativas de inflación, es importante que el BCRP comunique al público cómo intenta alcanzarla y los argumentos que sustentan sus decisiones. Por ello, adicionalmente a la Nota Informativa, el Banco Central publica cada tres meses en su portal de Internet un Reporte de Inflación. En este documento se analizan la evolución reciente que ha tenido la tasa de inflación y las decisiones adoptadas por el BCRP. Asimismo, se comparte la visión que tiene el Banco Central sobre la evolución de las variables económicas, y cómo podrían influir sobre la trayectoria futura de la tasa de inflación. El Reporte de Inflación da cuenta también de los principales factores que, a consideración del Banco Central, podrían desviar la inflación en un sentido u otro, a lo que se denomina balance de riesgos.

Tomando en cuenta las previsiones que se publican en el Reporte de Inflación, el Banco Central toma sus decisiones de manera transparente y consistente con su objetivo, por lo que es usual que las notas informativas mensuales sobre las decisiones de política monetaria tomen como referencia o hagan alusión a dicho Reporte.

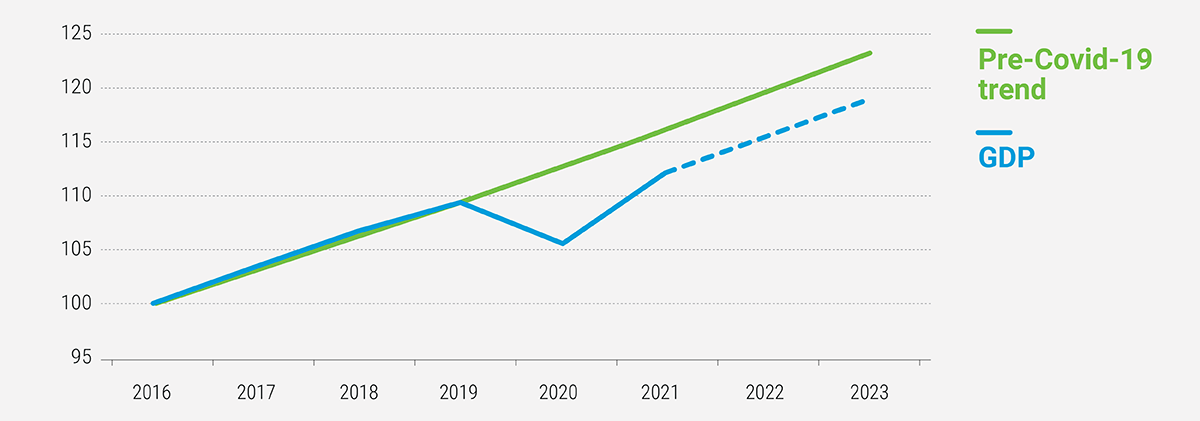

La política monetaria tiene un comportamiento contracíclico cuando permite suavizar las fluctuaciones de la actividad económica. Esta menor volatilidad del producto inducida por políticas económicas contracíclicas favorece un mayor crecimiento de largo plazo, pues propicia un entorno adecuado para la creación de empleo y las decisiones de inversión de los agentes económicos.

En circunstancias en que la actividad económica se encuentra por encima de su nivel potencial se generan presiones alcistas en la inflación. Cuando mayor sea el sobrecalentamiento de la actividad económica, mayor será la caída posterior del producto y la pérdida de empleo necesarias para lograr el control de la inflación. Una política monetaria contracíclica buscar evitar ello, elevando la tasa de interés de referencia por encima de su nivel neutral cuando se observan presiones al alza de la inflación y ante una economía sobrecalentada. Por el contrario, en episodios recesivos o de desaceleración económica y presiones a la baja en la inflación, el banco central mantiene una postura expansiva reduciendo la tasa de referencia para evitar una situación de deflación; es decir inflación muy baja por debajo del rango meta o caída de precios con bajo nivel de actividad económica.

Por lo anterior, una política monetaria contracíclica es funcional al esquema de metas de inflación. Cabe señalar que la credibilidad del banco central relacionada con el cumplimiento de la meta de inflación es clave para que éste pueda efectivamente llevar a cabo la política monetaria contracíclica. Las expectativas de inflación ancladas en torno a la meta permiten que los movimientos de la tasa de interés de política impacten en el sentido deseado sobre la demanda agregada de la economía y, por esa vía, sobre la inflación.

Como respuesta al COVID-19, el BCRP redujo entre marzo y abril de 2020 su tasa de interés de referencia en 200 puntos básicos, con respecto a diciembre de 2019, alcanzando su nivel mínimo histórico (0,25 por ciento) y el más bajo entre las economías de la región. En comparación con las tasas de interés de política monetaria de economías emergentes, sólo el Banco Central de Polonia mantuvo una tasa de interés más baja (0,1 por ciento) durante la pandemia del COVID-19.

Un comportamiento contracíclico de la política monetaria implica una correlación positiva entre tasa de interés de política y brecha del producto. En el caso peruano, se mantuvo una postura expansiva de la política monetaria tras la adopción del esquema de metas de inflación en 2002, cuando se observó una inflación negativa y un débil ritmo de expansión de la actividad económica. También se adoptó una postura expansiva como respuesta a (i) la crisis financiera global (2008-2009), (ii) el fin del periodo de boom de commodities y el episodio del Taper Tantrum (2013) y (iii) la reciente crisis por la pandemia del Covid-19 (2020 en adelante). Por el contrario, en circunstancias en que la economía se encontraba creciendo a altas tasas dado el contexto internacional favorable del boom de commodities, el BCRP buscó modular dicha expansión a través de una postura más flexible de la política monetaria.

Un aspecto importante de la aplicación de la política monetaria contracíclica es que la tasa de interés de política monetaria responde al propio ciclo económico y por tanto se esperaría en general un comportamiento independiente a la evolución de las tasas de interés de economías avanzadas, como la tasa de interés de la Reserva Federal (Fed). Cabe señalar que entre los países de América Latina, la tasa de interés de política de Perú presenta una de las correlaciones más bajas con la tasa de la Fed.

La tasa de interés interbancaria es aquella que se cobra por las operaciones de préstamos entre bancos. Estas operaciones son de muy corto plazo, generalmente a un día, y sirven para que la liquidez fluya transitoriamente entre bancos. Dado el dinamismo de los pagos de alto valor a través de la banca (compensaciones de cheques y otras transacciones del público), es común que el tamaño de los mercados interbancarios sea relativamente grande.

Las operaciones de los bancos centrales en el mercado monetario (operaciones de mercado abierto) influyen en el volumen agregado de fondos de este mercado, por lo que la tasa interbancaria está directamente influenciada por dichas transacciones. Es por ello que muchos bancos centrales, incluyendo al BCRP, utilizan la tasa de interés del mercado interbancario (o una tasa de muy corto plazo vinculada a ésta) como meta operativa de su política monetaria. En estos casos, los bancos centrales deciden un nivel de referencia para la tasa de interés interbancaria que esté de acuerdo con el objetivo de la política monetaria.

En nuestro caso particular, el Banco Central busca que el nivel de la tasa de interés interbancaria sea consistente con un rango de inflación anual entre 1 por ciento y 3 por ciento.

El BCRP realiza operaciones de mercado abierto para inducir a que la tasa de interés interbancaria se sitúe en el nivel de la tasa de interés de referencia. Con estas operaciones se modifica la oferta de fondos líquidos en el mercado interbancario, inyectando o retirando liquidez según se observen presiones al alza o a la baja respecto al nivel de la tasa de interés de referencia.

Las operaciones de mercado abierto son las siguientes:

- De inyección: Se dan cuando existe escasez de fondos líquidos en el mercado monetario para evitar presiones al alza sobre la tasa de interés interbancaria por encima de la tasa de interés de referencia. Para inyectar liquidez, el Banco Central otorga fondos líquidos a las entidades financieras a cambio de activos de alta calidad como colateral. Estas operaciones se realizan mediante subastas de repos (compra temporal con compromiso de recompra de activos de alta calidad como valores emitidos por el BCRP, bonos del Tesoro Público, moneda extranjera y cartera de créditos de muy bajo riesgo representada en títulos valores de las empresas del sistema financiero) entre las entidades financieras participantes, por lo general a un plazo de un día pero se puede extender hasta plazos mayores a un año. También se inyecta liquidez mediante la subasta de recompra permanente de valores emitidos por el BCRP y la compra de bonos del Tesoro en el mercado secundario sujeto al límite establecido en el artículo 61 de la Ley Orgánica del BCRP, equivalente al cinco por ciento del saldo de la base monetaria del cierre del año precedente.

Bajo este mecanismo, el BCRP cobró a las entidades financieras una tasa de interés de 0,5 por ciento anual por los recursos otorgados a 3 años y con un período de gracia de 1 año para el principal e intereses. Los fondos se asignaron mediante subastas respecto a la tasa de interés que los prestatarios pagan a las entidades financieras. Así, las instituciones financieras que cobran una tasa más baja a sus clientes son las que obtuvieron los fondos. El 20 de octubre de 2020 culminaron las subastas del programa Reactiva Perú, adjudicándose recursos para proveer créditos a una tasa de interés promedio de 1,40 por ciento. El número de empresas beneficiadas superó los 500 mil, y el desembolso de créditos continuó hasta finales de 2020. Así, el saldo total liquidado de Repo GART ascendió a S/ 52 mil millones. En marzo y abril de 2021 el gobierno aprobó las reprogramaciones de los créditos de Reactiva Perú hasta por un máximo de S/ 19,5 mil millones de monto garantizado. Al 31 de enero de 2022, el saldo de operaciones de reporte para la reprogramación de créditos en el marco de Reactiva Perú es de S/ 14,8 mil millones.

Además, como parte de la respuesta al COVID-19 se crearon programas adicionales: las operaciones repo condicionadas a la reprogramación de créditos, las operaciones condicionadas a la expansión del crédito de largo plazo y operaciones repo de cartera de créditos con garantía del Gobierno Nacional para apoyo de liquidez.

Por un lado, a partir de junio de 2020, mediante el programa de operaciones de reporte que impulsan las reprogramaciones de créditos, las empresas del sistema financiero pudieron obtener liquidez a cambio de un colateral de alta calidad (valores, moneda extranjera o inclusive cartera crediticia), siempre y cuando cumplan con refinanciar los créditos de sus clientes, en un plazo entre 6 y 48 meses, y que las tasas de interés sean menores a las pactadas inicialmente. Los efectos de estas operaciones se reflejaron en mejores condiciones para los deudores del sistema financiero, quienes pudieron recuperarse más rápidamente del choque negativo en la economía local. Este programa culminó en octubre del 2021 y al 31 de diciembre de 2021, el total de operaciones de reporte bajo este programa de reprogramaciones asciende a S/ 4,8 mil millones.

Por otro lado, el BCRP creó a fines de 2020 un programa de operaciones de inyección de liquidez condicionadas a la expansión del crédito a largo plazo, con el objetivo de potenciar la transmisión del impulso monetario hacia las tasas de interés de largo plazo. Las entidades participantes que cumplan con expandir sus créditos de largo plazo, de acuerdo con ciertos criterios, pueden acceder a operaciones de reporte y swaps de tasas de interés. Al 31 de diciembre de 2021, el total de operaciones de reporte bajo este programa asciende a S/ 5,5 mil millones.

Adicionalmente, los swaps de tasas de interés son instrumentos financieros derivados en los cuales el BCRP asume el compromiso de pagar una tasa de interés variable a cambio del compromiso de la entidad financiera de pagar una tasa de interés fija. Estos instrumentos facilitan la gestión de riesgos de tasas de interés por parte de las entidades financieras, permitiéndoles utilizar sus excedentes de liquidez de corto plazo para realizar préstamos de largo plazo, sin que ello afecte su exposición al riesgo de tasa de interés.

En mayo de 2021 se anunció también la creación de las operaciones de reporte de cartera de créditos con Garantía del Gobierno Nacional para apoyo de liquidez en el marco del Decreto Legislativo N° 1508 de mayo de 2020 que creó el Programa de Garantía del Gobierno Nacional a la Cartera Crediticia con el fin de proveer a las instituciones financieras de la liquidez necesaria para mantener el flujo de crédito hacia los sectores más afectados. El monto del programa asciende a S/ 7 mil millones, el cual podrá ampliarse hasta un 20 por ciento adicional. En el marco de este programa, mediante Circular N° 011-2021-BCRP del 13 de mayo de 2021 se creó el instrumento denominado Operaciones de Reporte de Cartera de Créditos con Garantía del Gobierno Nacional para Apoyo de Liquidez. - De esterilización: Se efectúan cuando existe exceso de fondos líquidos en el mercado interbancario para evitar presiones a la baja sobre la tasa de interés interbancaria por debajo de la tasa de interés de referencia. Para retirar liquidez e inducir a la tasa de interés hacia arriba, el Banco Central realiza colocaciones primarias de valores emitidos por el BCRP entre las entidades participantes compuesta por entidades financieras y de seguros, AFP y fondos mutuos, entre otras. Las entidades financieras le entregan fondos líquidos al Banco Central (se esteriliza el exceso de liquidez) a cambio de que éste les dé títulos valores que pagan una tasa de interés. Estos valores son negociados en el mercado secundario.

Las facilidades de ventanilla son operaciones que una entidad financiera puede realizar con el Banco Central si, al finalizar las operaciones del día en el mercado interbancario, requiere fondos líquidos o tiene un excedente de los mismos.

Las operaciones de ventanilla son las siguientes:

- De inyección: Se dan cuando una entidad financiera requiere fondos líquidos y no los pudo conseguir en el mercado interbancario en las condiciones que deseaba. El BCRP le puede proporcionar los fondos que la entidad financiera demanda a través de repos directas (compra temporal con compromiso de recompra de valores emitidos por el BCRP, bonos del Tesoro Público o bonos corporativos en moneda nacional del sector privado no financiero), o créditos de regulación monetaria (CRM) con garantía de valores emitidos por el BCRP, valores del Tesoro Público, moneda extranjera o valores privados de buena calificación crediticia. Por estas operaciones, el BCRP le cobra a la entidad financiera una tasa de interés superior a la de referencia incentivando a las entidades financieras a buscar financiamiento, primero, en el mercado interbancario y, en última instancia, en el Banco Central. Además, el BCRP puede comprar con compromiso de recompra cartera de créditos representada en títulos valores a las empresas del sistema financiero.

- De esterilización: Se dan cuando una entidad financiera dispone de un excedente de fondos líquidos que no pudo colocar en el mercado interbancario en las condiciones que deseaba. El BCRP puede retirar este excedente de liquidez permitiéndole a la entidad financiera realizar un depósito overnight (por un día útil) en el Banco Central. Por esta operación, la entidad financiera obtiene del BCRP una tasa de interés inferior a la de referencia y a la que obtendría en el mercado interbancario si pudiese colocar estos fondos.

Por lo tanto, dado que:

- El Banco Central realiza sus operaciones de mercado abierto buscando que la tasa de interés interbancaria se ubique en el nivel de referencia,

- El costo de oportunidad para una entidad financiera de transar fondos líquidos en el mercado interbancario es acudir a las facilidades de ventanilla, y que

- La tasa de interés de referencia es menor que la tasa de interés de las operaciones de ventanilla de inyección, y mayor que la de esterilización,

Se concluye que:

- La entidad financiera preferirá transar en el mercado interbancario, en el cual podría conseguir o colocar fondos líquidos a una tasa de interés más conveniente.

- La tasa de interés de referencia para el mercado interbancario se encuentra dentro del corredor formado por la tasa de interés de las operaciones repos directas y CRM y la de depósitos overnight.

La tasa de interés de referencia se anuncia en la Nota Informativa del Programa Monetario que cada mes publica el BCRP en su portal de Internet junto con las tasas de las operaciones de ventanilla. Cabe señalar que desde el 19 de marzo de 2020, en el contexto de la crisis del Covid-19, se eliminó el límite que tenían las entidades financieras para realizar operaciones de reporte directas a la tasa de ventanilla (límite de 10 operaciones de reporte directas en un intervalo de 12 meses). Este límite, con parámetros similares, ha sido restablecido a partir de marzo de 2022.

Las tasas de interés para ahorros y préstamos vigentes en la economía son determinadas en el mercado financiero y no por el Banco Central. Sin embargo, éste puede inducir cambios en las tasas de interés por ser el principal oferente de fondos líquidos. Dado que los fondos líquidos son transados en el mercado interbancario, es la tasa de interés de las operaciones que se realizan en este mercado sobre la que el BCRP tiene mayor influencia, particularmente la tasa de interés de más corto plazo (overnight).

En los demás mercados, en donde se transan activos menos líquidos y más riesgosos, la importancia de factores ajenos a la política monetaria en la determinación de las tasas de interés es mayor, aunque el Banco Central, a través de su influencia sobre la tasa de interés de más corto plazo, puede inducir cambios graduales en las tasas de interés para operaciones con plazos mayores ya que esta última sirve como referencia para la formación de las primeras.

El efecto que el BCRP consigue sobre las tasas de interés relevantes para las decisiones de gasto de los consumidores e inversionistas es más potente en la medida que la tasa de inflación es baja y estable. Por ello, el esquema actual de Metas Explícitas de Inflación que aplica el Banco Central en la conducción de su política monetaria, al anclar las expectativas de inflación del público en el nivel de la meta inflacionaria que persigue, contribuye a aumentar la potencia de la política monetaria mediante una mayor influencia sobre las tasas de interés de mercado a través de variaciones en la tasa de referencia.

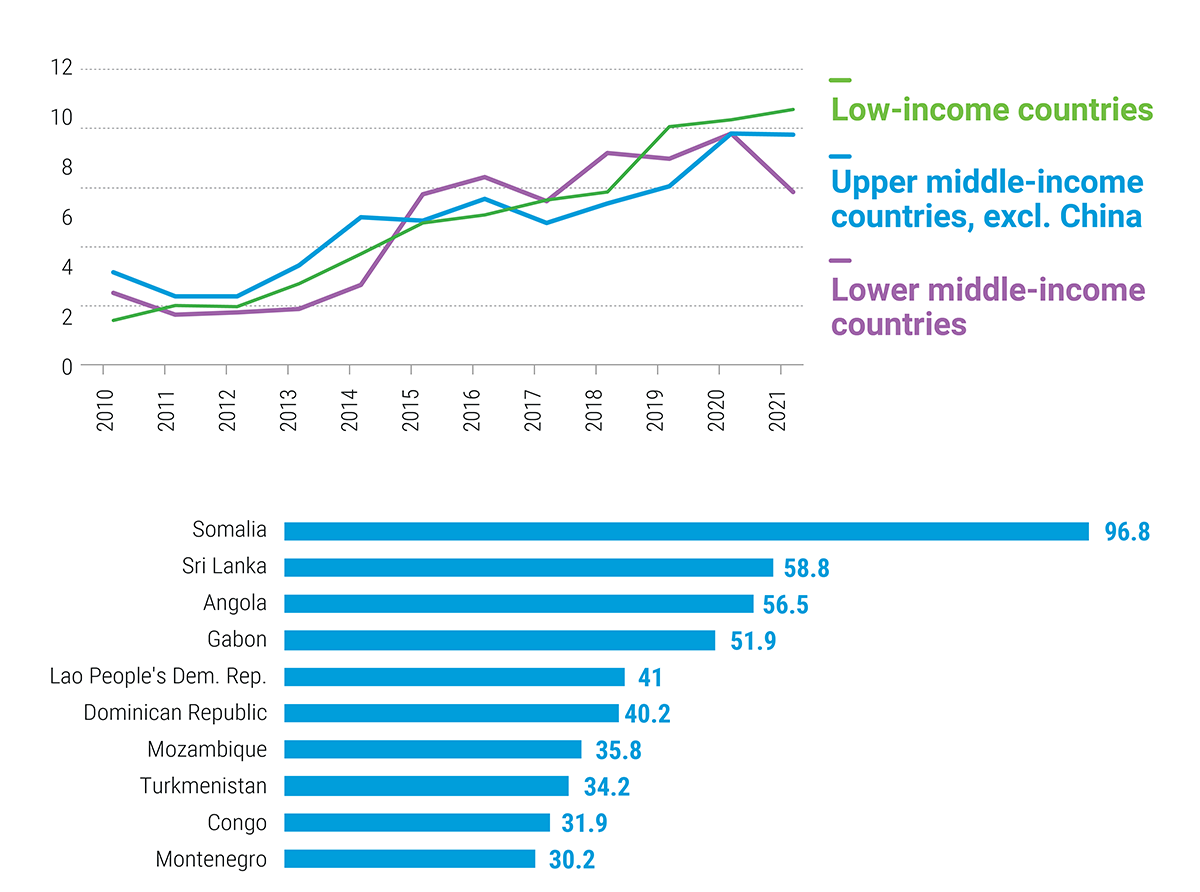

La experiencia ha mostrado que los controles sobre las tasas de interés de las operaciones bancarias reducen la intermediación financiera e inducen a su informalidad dado que afectan los niveles de ahorro y crédito de la economía. En el caso de las pequeñas y medianas empresas, al disminuir su acceso al crédito, tendrían como única opción el crédito informal, no sujeto a regulación bancaria, en el que generalmente las tasas de interés en moneda local y extranjera son significativamente mayores.

Como resultado, los controles sobre las tasas de interés impiden que el mercado asigne eficientemente los recursos desde agentes superavitarios (ahorristas) hacia aquellos deficitarios (demandantes de créditos), desalentando el ahorro y limitando las fuentes de financiamiento necesarias para el crecimiento de la actividad económica.

El esquema de libre competencia del sistema financiero ha permitido revertir el proceso de represión financiera que caracterizó nuestra economía hasta comienzos de la década de los noventa y que redujo el acceso de la población al sistema financiero. Así, el crédito al sector privado pasó de representar el 3 por ciento del producto bruto interno al comienzo de la década de los noventa a estar por encima de 46 por ciento del producto bruto interno a diciembre de 2021.

Asimismo, los niveles de las tasas de interés se han reducido en los últimos años en paralelo con la reducción registrada en los niveles esperados de inflación hasta tasas de un dígito y con la mayor competencia existente en el sistema financiero producto de la entrada de nuevas instituciones financieras del país y del exterior. Sin embargo, algunas tasas de interés, particularmente aquellas que se cobran a los créditos de consumo y a la pequeña empresa, aún se mantienen elevadas debido a que dependen básicamente de factores microeconómicos tales como el riesgo crediticio y los costos operativos de intermediación que son elevados.

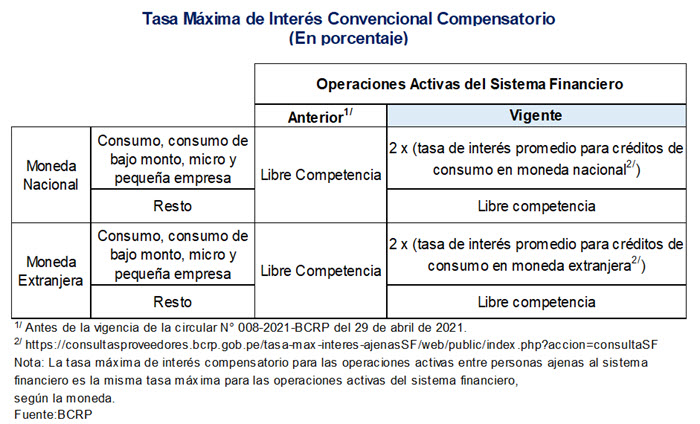

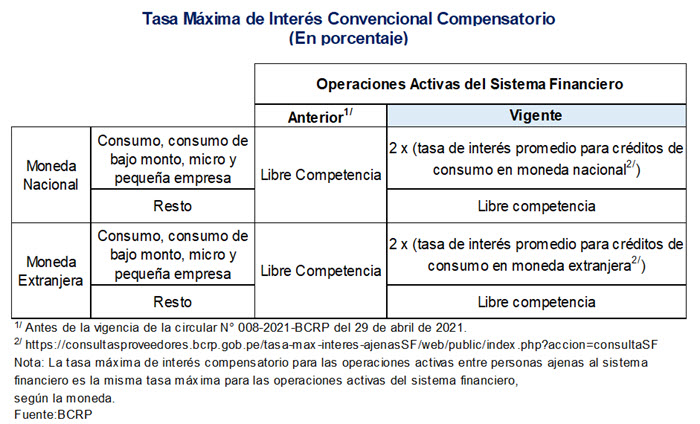

El BCRP, en cumplimiento de la Ley 31443, estableció a partir de mayo de 2021 topes a las tasas de interés activas en el sistema financiero de los créditos de consumo, los créditos de consumo de bajo monto (menor de 2 Unidades Impositivas Tributarias) y los créditos a las microempresas y pequeñas empresas (MYPE). La tasa máxima de interés se calcula semestralmente y es equivalente a dos veces la tasa de interés promedio de los créditos de consumo del sistema financiero entre los dos y siete meses previos a su vigencia. Esta tasa máxima está vigente desde mayo para los nuevos créditos de las empresas bancarias, seguido de las Cajas Municipales en junio, y el resto de entidades financieras (Financieras, Cajas Rurales, Edpymes, Cooperativas) en julio. Para créditos revolventes, como es el caso de tarjetas de crédito, la entrada en vigencia de la tasa máxima de interés considera los ciclos de facturación que se inician desde el 1 de junio de 2021. Por ejemplo, la tasa máxima en moneda nacional para el periodo noviembre 2021-abril 2022 asciende a 83,64 por ciento anual, mientras que en moneda extranjera es 66,08 por ciento anual. . El BCRP ha establecido estos topes en base a la información de la distribución de las tasas de interés para los distintos tipos de préstamos del sistema financiero y con el objetivo de minimizar sus efectos negativos.

En general, los topes a las tasas de interés no constituyen el mecanismo más apropiado para mejorar las condiciones financieras de los créditos, ni en términos de tasas de interés y plazos ni para expandir el proceso de profundización financiera. Los mecanismos apropiados son aquellos que generan un entorno de mayor competencia en el sistema financiero. Ello se puede lograr de manera efectiva con la incorporación de nuevas tecnologías en la provisión de servicios financieros; tales como, el desarrollo de la banca virtual, de fintechs y del open banking, a través del cual se puede generar un mayor acceso a la información bancaria e historial crediticio de clientes y con ello bajar la prima de riesgo de los créditos. Asimismo, se requiere desarrollar el mercado de microseguros para reducir la dependencia en el crédito ante situaciones adversas eventuales, fomentar la cultura financiera de los ciudadanos, y mejorar la eficiencia de los mecanismos de protección al consumidor.

¹ https://consultasproveedores.bcrp.gob.pe/tasa-max-interes-ajenasSF/web/public/index.php?accion=consultaSF

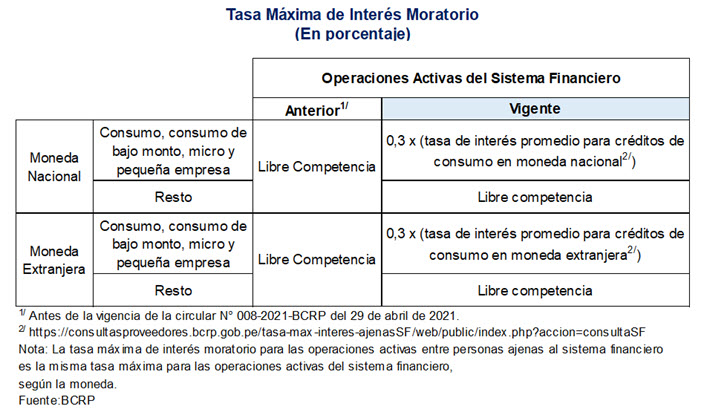

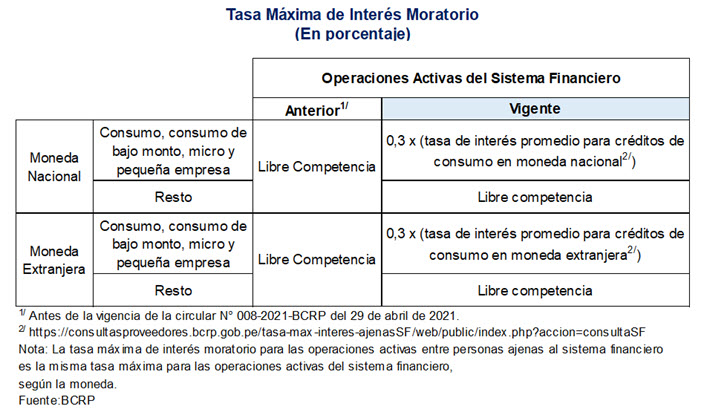

En el caso de las tasas de interés moratorio, el BCRP ha determinado que para los créditos de consumo, consumo de bajo monto y MYPE, la tasa de interés moratoria máxima en cada moneda es el 15 por ciento de la tasa compensatoria máxima correspondiente a cada moneda. Así, por ejemplo, la tasa de interés moratoria máxima en moneda nacional para el periodo noviembre 2021-abril 2022 asciende a 12,55 por ciento en moneda nacional y 9,91 por ciento en moneda extranjera.

La tasa de interés se ha definido como un factor del promedio de una tasa de mercado (la tasa de créditos de consumo del sistema financiero), con el objetivo de que capture las condiciones financieras del momento y de esa forma se minimicen las potenciales distorsiones que una tasa máxima pudiera generar. El factor de 2 veces se ha elegido teniendo en cuenta los factores negativos del tope de tasas de interés en términos de inclusión financiera. Según la distribución actual de tasas de interés, se estima que quedarían excluidos del crédito formal alrededor de la cuarta parte de créditos de consumo y MYPE, en su mayoría otorgados por las entidades financieras especializadas en créditos de consumo y microfinanzas.

La mayor exclusión ocurriría en el segmento de créditos de consumo de monto inferior a una UIT (S/ 4 400 en el año 2021), que concentra un mayor número de clientes con acceso reciente al crédito formal y presenta las mayores tasas de interés por ser operaciones a plazos cortos, a clientes de mayor riesgo crediticio, las cuales incorporan costos fijos de evaluación y seguimiento del crédito de clientes. Las entidades financieras más afectadas serán aquellas especializadas en créditos de consumo y microfinanzas, entre los que se encuentran los bancos especializados en microcrédito, financieras, cajas rurales y dpymes. Por esta razón se estableció una gradualidad al inicio de la implementación de la norma.

A nivel teórico, existe amplio consenso en la literatura económica en torno a que en el largo plazo el dinero es neutral -esto es que no afecta el nivel de producto ni otras variables reales-, y que la inflación es un fenómeno monetario. A nivel empírico, la evidencia internacional confirma una correlación positiva de largo plazo entre la tasa de crecimiento de la liquidez y la tasa de inflación. Sin embargo, esta correlación no implica causalidad. La causalidad depende de la naturaleza del régimen monetario. Cuando la política monetaria utiliza como instrumento operativo la cantidad de dinero, la causalidad va desde dinero a inflación. De otro lado, cuando la política monetaria utiliza como instrumento operativo la tasa de interés de corto plazo del mercado de dinero, la oferta monetaria se adecúa para satisfacer la demanda por dinero y, por lo tanto, el comportamiento del dinero en la explicación de la dinámica de corto plazo de la inflación es menos importante.

En el caso peruano, si se analiza a partir del año 2000 no existe una estrecha relación entre el crecimiento de los agregados monetarios con la evolución de la inflación. Una posible explicación de esto es que la oferta de dinero, bajo un esquema de metas explícitas de inflación y con una meta operativa de tasas de interés, se acomoda a la demanda de dinero. De otro modo, bajo un esquema que estableciera exógenamente el crecimiento de la oferta de dinero, un aumento deliberado de ésta por encima de la demanda de dinero, con el consecuente incremento que se registraría en los agregados monetarios, sí generaría inflación de forma consistente con la teoría cuantitativa del dinero.

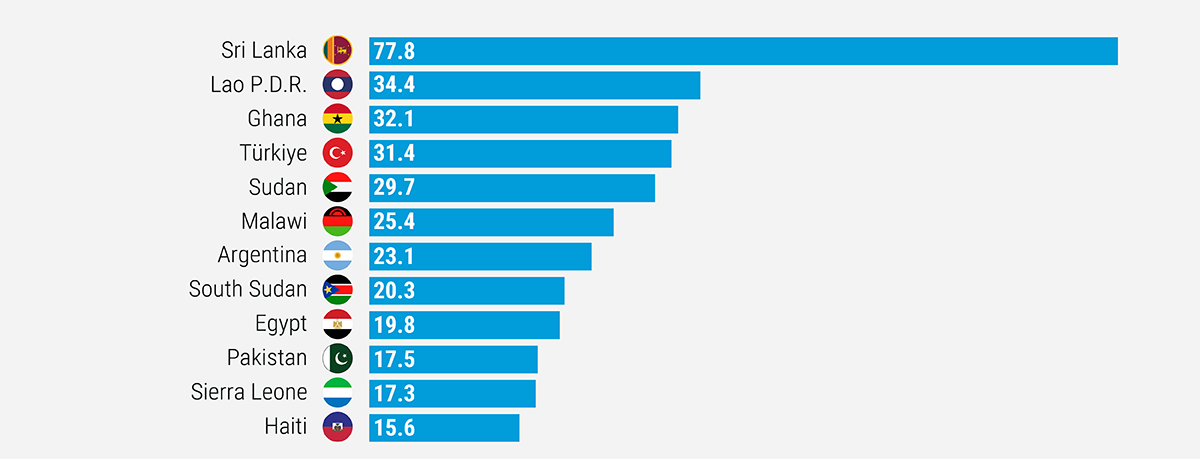

La moneda cumple tres funciones: medio de pago, unidad de cuenta y depósito de valor. El tipo de dolarización dependerá de qué función el público asigna principalmente a la moneda extranjera. En nuestra economía, la moneda nacional cumple principalmente las tres funciones aunque la función de depósito de valor es ejercida en parte por la moneda extranjera. En el Perú, la dolarización es de naturaleza financiera.

La dolarización financiera es una respuesta a las experiencias pasadas en las que se registraron altas y volátiles tasas de inflación, que desvalorizaban la moneda nacional. Dada la ausencia de instrumentos financieros que permitieran cubrir el riesgo de inflación, se incrementó la preferencia por la moneda extranjera como depósito de valor.

En los últimos años, la dolarización financiera ha registrado una continua reducción en la medida que la tasa de inflación se ha reducido a niveles similares a los de economías desarrolladas. Así, el coeficiente de dolarización de las obligaciones del sector privado con las sociedades de depósito se ha reducido de 80 por ciento en el año 2000 a menos de 30 por ciento en los últimos años. La reducción de la dolarización financiera ha sido favorecida por el esquema de metas explícitas de inflación, pues éste conlleva un compromiso permanente, claro y creíble con el mantenimiento del poder adquisitivo del Sol a lo largo del tiempo.

Si bien es cierto que la moneda nacional ha sido parcialmente desplazada como depósito de valor, cumple con sus funciones de medio de pago y unidad de cuenta.

Esto se refleja en el pago de remuneraciones y en las transacciones de bienes y servicios con mayor importancia en la canasta del consumidor promedio, en las que la moneda nacional es la más empleada. Por lo tanto, la dolarización de pagos es relativamente menos importante, con lo que la moneda local cumple su función de medio de pago. En el mismo sentido, los precios de la mayoría de bienes y servicios están expresados en soles y no están indizados al dólar.

De esta manera, la política monetaria cuenta con espacio para poder lograr el objetivo de preservar la estabilidad monetaria, tal como lo muestra la baja tasa de inflación desde comienzos de la década pasada. La gradual recuperación de la tercera función de la moneda nacional (depósito de valor), que se viene dando en los últimos años y que se espera continúe a futuro, incrementará la efectividad de la política monetaria.

La dolarización financiera implica riesgos para la economía pues genera dos tipos de descalce en el balance de los agentes económicos: de moneda y de plazos.

En el caso del descalce de moneda, se genera un riesgo cambiario. Las familias y empresas no financieras tienen, por lo general, ingresos en moneda local. Sin embargo, parte de sus deudas con el sistema financiero están denominadas en moneda extranjera. Este descalce de monedas implica que un aumento significativo e inesperado del tipo de cambio elevaría el monto de sus obligaciones (en términos de soles), sin un incremento similar en los ingresos. Este efecto se denomina "hoja de balance".

Esto implica que un banco puede sufrir pérdidas como consecuencia indirecta de la depreciación de la moneda local, aun cuando el banco en sí no tenga este descalce: una depreciación significativa causa pérdidas en los prestatarios sin cobertura cambiaria, lo que afecta negativamente la capacidad que tienen para atender sus deudas con la entidad financiera, elevándose la probabilidad de no pago. Así, los bancos están expuestos a riesgos crediticios debido al riesgo cambiario de los deudores. Adicionalmente, el riesgo crediticio asociado a una depreciación de la moneda local se amplifica si el valor del colateral del préstamo disminuye como consecuencia de la depreciación.

En el caso del descalce de plazos, se genera un riesgo de iliquidez. Las entidades financieras tienen obligaciones en moneda extranjera (depósitos del público y adeudados con el exterior) cuyo plazo de vencimiento es normalmente menor, en promedio, al de sus colocaciones. Si bien el descalce de plazos, y el consiguiente riesgo de iliquidez, es un fenómeno inherente a los sistemas bancarios, el riesgo es mayor cuando los pasivos en mención no están denominados en moneda local porque el banco central no emite moneda extranjera y por ello no puede inyectar la liquidez internacional necesaria si no tiene niveles adecuados de reservas internacionales.

Debido a estos riesgos, una economía con dolarización financiera es más vulnerable a variaciones bruscas del tipo de cambio. Por ello, el Banco Central de Reserva del Perú ha tomado medidas que permiten enfrentar estos riesgos. Un primer grupo de medidas está orientado a reducir la dolarización financiera. Entre éstas se encuentran el esquema de metas de inflación, que favorece la recuperación de la confianza en la moneda local, y el fomento del desarrollo de instrumentos financieros de largo plazo en moneda nacional. Asimismo, fija requerimientos de encaje más altos en moneda extranjera para que las entidades financieras internalicen los riesgos asociados a la dolarización financiera.

Un segundo grupo de medidas está orientado a que la economía cuente con una capacidad de respuesta adecuada en situaciones de fuertes presiones de depreciación sobre la moneda nacional o de restricción de liquidez en moneda extranjera. Entre estas medidas se encuentran el que el BCRP cuente con un alto nivel de reservas internacionales, un sistema financiero con un alto nivel de activos líquidos en moneda extranjera y un régimen de flotación cambiaria que permita la reducción de fluctuaciones bruscas del tipo de cambio. Es importante mencionar, además, que una sólida posición fiscal y una adecuada supervisión bancaria también reducen los riesgos asociados a la dolarización financiera.

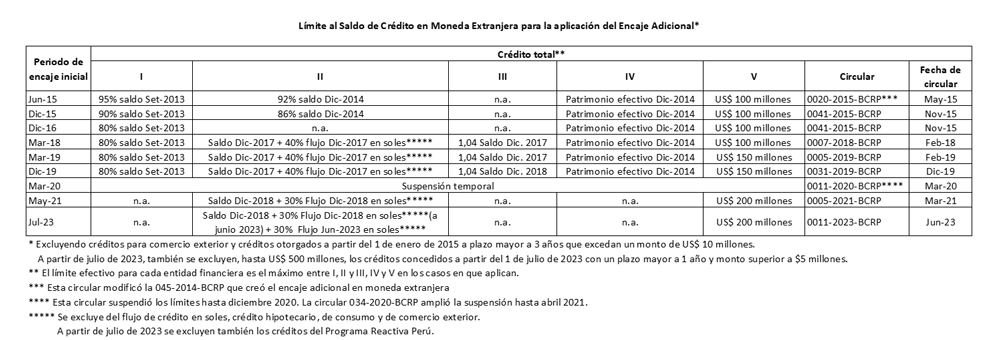

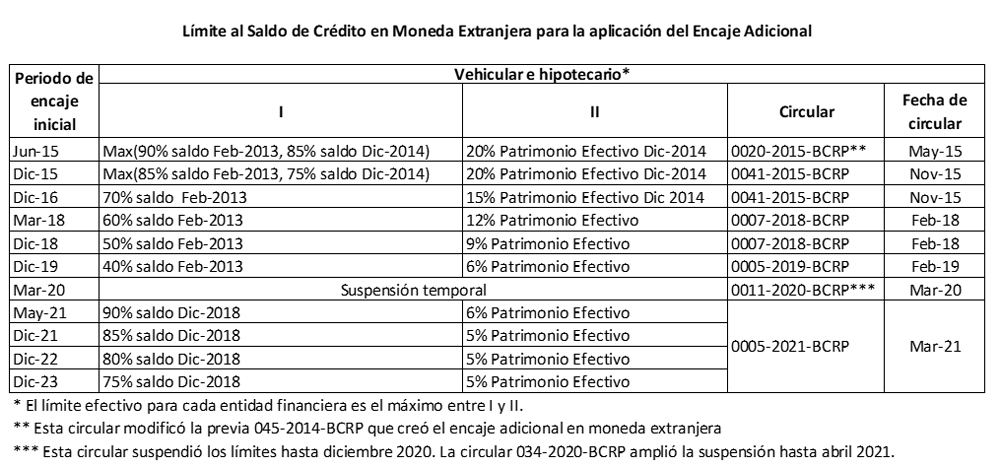

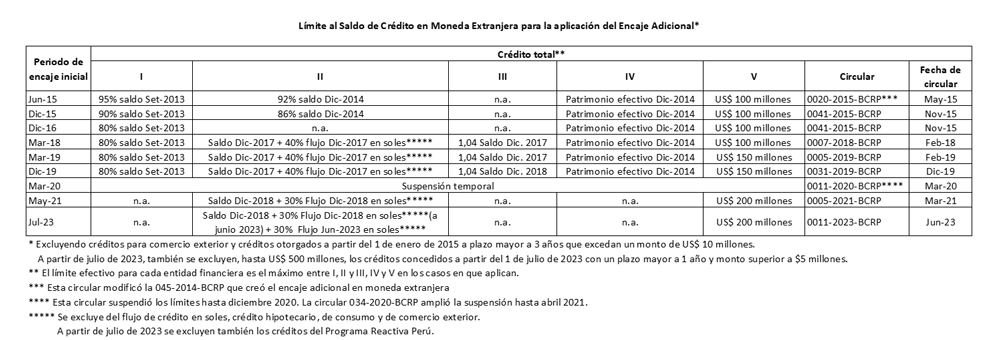

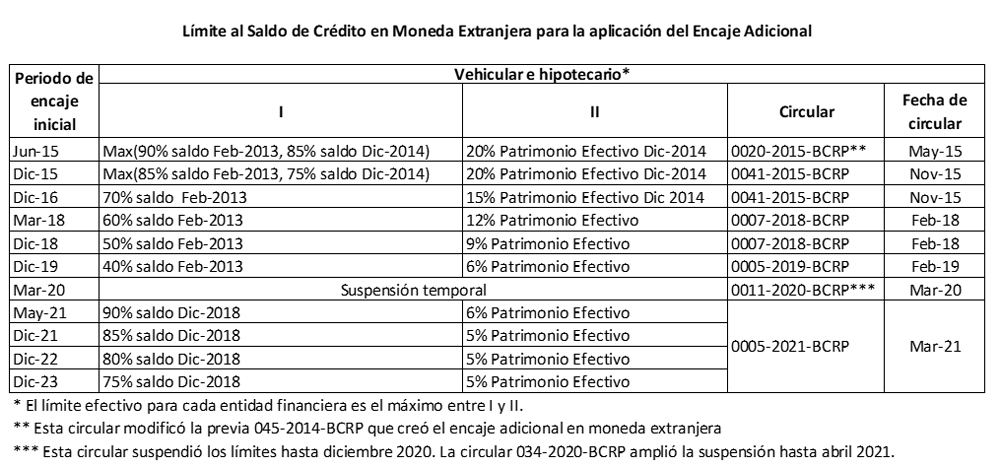

Desde el año 2013 el Banco Central ha tomado medidas orientadas a acelerar el proceso de desdolarización del crédito, y con ello, reducir el riesgo latente de un deterioro de la situación financiera de las empresas y las familias endeudadas en dólares ante una depreciación súbita e inesperada del Sol. Así, en marzo de 2013 se establecieron encajes adicionales en dólares con la finalidad de moderar la expansión del crédito hipotecario y vehicular en dólares e incentivar su sustitución por créditos en soles. En octubre de 2013 el BCRP extendió la aplicación de estos encajes adicionales a la evolución de los créditos totales en dólares excluyendo aquellos destinados a financiar operaciones de comercio exterior, y operaciones de crédito con montos mayores a US$ 10 millones y plazos mayores a 3 años.

Estos encajes adicionales se activan cuando las entidades no alcanzan las reducciones de los saldos de crédito que establece el BCRP en fechas predefinidas. De no lograr dicha reducción en el saldo del crédito en dólares requerido, la institución financiera enfrenta un encaje adicional en moneda extranjera proporcional al desvío porcentual respecto al saldo requerido. De esta manera, los encajes adicionales en moneda extranjera alinean los incentivos de las entidades bancarias en su conjunto, favoreciendo el otorgamiento de créditos en soles, y facilitando la coordinación entre las entidades financieras que buscan desdolarizar el crédito. Estos encajes encarecen el crédito en dólares para todas las entidades financieras, lo que permite romper la inercia entre ofertantes y demandantes de crédito que solían pactar créditos en dólares, ya sea por costumbre en los procesos de otorgamiento de créditos o por una percepción equivocada de bajo riesgo cambiario crediticio por parte de los demandantes.

El programa de desdolarización implica una recomposición de las carteras de créditos por parte de las entidades financieras, incrementado los créditos en soles y reduciendo los créditos en dólares. Para sostener esta recomposición y un mayor dinamismo del crédito en soles, las entidades financieras requieren fuentes de financiamiento en soles. Si bien los ahorros en soles son la principal fuente de fondeo del crédito en el sistema financiero, debido a la alta volatilidad del tipo de cambio, el dinamismo de los depósitos en soles ha sido menor al necesario para sostener el crecimiento del crédito en soles.

En este contexto, el BCRP estableció modalidades de inyección de liquidez en soles que acompañen el proceso de desdolarización del crédito. En particular, se crearon dos esquemas de repo de monedas para inyectar liquidez a plazos:

- Expansión: tiene como objetivo apoyar el crecimiento del crédito en moneda nacional. Las entidades financieras que requieran fuentes de liquidez en soles para expandir su crédito en moneda nacional podrán hacer Repo de expansión con el Banco Central, utilizando para ello parte de su encaje en moneda extranjera, el que queda como depósito restringido en el Banco Central hasta el vencimiento de la operación. Las entidades financieras podrán realizar repos de expansión hasta por un monto equivalente al 20 por ciento de sus obligaciones sujetas a encaje en moneda extranjera.

- Sustitución: tiene como objetivo apoyar la conversión de créditos en moneda extranjera, a moneda nacional. Las entidades financieras que conviertan a moneda nacional sus créditos en moneda extranjera podrán acceder a liquidez en soles del Banco Central mediante estas operaciones de reporte. Ello se realizará de manera simultánea con la venta de dólares del Banco Central a la entidad financiera que queda como depósito restringido en el BCRP hasta el vencimiento de la operación. Como resultado de esta operación el banco mantendrá el mismo monto de activos en dólares (esta vez como depósito restringido en el Banco Central que sustituye el crédito en dólares originalmente pactado) y el Banco Central reducirá su posición de cambio, más no Reservas Internacionales.

En setiembre de 2013 se estableció un encaje adicional en función a la evolución del crédito en dólares. En dicha oportunidad se estableció un régimen que contemplaba un encaje adicional en moneda extranjera a las entidades financieras que no logren reducir su crédito total en dólares a una fracción del saldo de setiembre de 2013 (excluyendo créditos a comercio exterior y aquellos con montos mayores a US$ 10 millones y con 3 años de plazo). Inicialmente dicha fracción fue del 80 por ciento para el cierre de 2014.

Luego, en 2018 se modificó dicho límite al monto mayor entre: 1) el 80 por ciento del saldo del crédito en moneda extranjera de setiembre de 2013 (excluyendo créditos a comercio exterior y aquellos con montos mayores a US$ 10 millones y con 3 años de plazo); 2) el crédito promedio en moneda extranjera a diciembre de 2017 más 40 por ciento de la variación del crédito en moneda nacional; y 3) 104 por ciento del crédito promedio en moneda extranjera a diciembre de 2017. Posteriormente, en diciembre de 2019 este último límite se cambió a 104 por ciento del crédito promedio en moneda extranjera a diciembre de 2018. El encaje adicional es 30 por ciento del desvío del saldo de crédito respecto al valor establecido por el BCRP y se aplica sobre los pasivos totales.

Para los créditos vehicular e hipotecario, el encaje adicional se aplicó para aquellas entidades que no logren reducir su saldo de créditos vehicular e hipotecario a una fracción de sus saldos de febrero 2013. El encaje adicional es igual al 15 por ciento del desvío del saldo del crédito vehicular e hipotecario en moneda extranjera respecto al valor límite establecido por el BCRP y se aplica sobre los pasivos totales en moneda extranjera. En este caso, el objetivo fue de reducir el ratio de dolarización a niveles mínimos en el largo plazo, dado que el riesgo crediticio de tomar préstamos en dólares para las personas es elevado, dado que no existen mecanismos de cobertura natural o accesible.

Estas medidas contribuyeron a que todos los componentes del crédito hayan reducido su coeficiente de dolarización. Para el crédito total, éste se redujo de 41 por ciento en diciembre de 2014 a 20 por ciento en diciembre de 2021. Con ello se ha contribuido a reducir la vulnerabilidad de la economía frente a episodios de elevada volatilidad en el tipo de cambio. Asimismo, a 7 años de la implementación del encaje adicional, la dolarización del crédito de las familias se ha reducido significativamente. Así, la dolarización del crédito hipotecario se redujo de 36 por ciento hasta 9 por ciento y la del crédito vehicular de 71 por ciento hasta 13 por ciento en diciembre de 2021.

El encaje adicional asociado a este concepto fue suspendido temporalmente durante la pandemia del Covid-19 en marzo de 2020. Luego, en marzo de 2021 se estableció que dicho encaje entraría en vigencia nuevamente a partir de mayo de 2021.

Los límites a partir de dicha fecha son:

- 1. Para el encaje adicional en función de la evolución del crédito total en moneda extranjera: establecer que para las Entidades Sujetas a Encaje que al cierre del periodo cuenten con un saldo promedio diario de crédito total en moneda extranjera mayor o igual a US$ 200 millones, se establece un encaje adicional si, durante el periodo de encaje, este saldo promedio supera:

El saldo promedio diario de crédito total en moneda extranjera de diciembre de 2018 más el 30 por ciento del flujo acumulado respecto a diciembre de 2018 del crédito promedio en moneda nacional, excluyendo de dicho flujo el correspondiente a crédito hipotecario, de consumo y de comercio exterior. Este flujo acumulado resultante del crédito promedio en moneda nacional se considera siempre que sea positivo.

- 2. Para el encaje adicional en función de la evolución del crédito de consumo vehicular e hipotecario en moneda extranjera: establecer que para las Entidades Sujetas a Encaje que al cierre del periodo cuenten con un saldo promedio diario del total de créditos de consumo vehicular e hipotecario mayor al 90 por ciento del saldo alcanzado al 31 de diciembre de 2018 o el 6 por ciento de su patrimonio efectivo último publicado por la SBS, el que resulte mayor, estarán sujetas a un encaje adicional de acuerdo a las fórmulas ya establecidas .

² Posteriormente, el límite a diciembre de cada año con base en el saldo al 31 de diciembre de 2018 se reducirá en 5 puntos porcentuales de este saldo por año. Por su parte, el límite con base en el monto del patrimonio efectivo se redujo a partir de diciembre de 2021 a 5 por ciento de dicho patrimonio.

Las Reservas Internacionales constituyen la liquidez internacional con que cuenta un país para enfrentar choques macroeconómicos adversos. Son la diferencia entre los activos externos líquidos y los pasivos internacionales de corto plazo del BCRP. Las Reservas Internacionales se pueden dividir en tres conceptos:

- La posición de cambio del BCRP que representa principalmente la contrapartida de los saldos de emisión primaria y de CDBCRP;

- Los depósitos en moneda extranjera de las entidades financieras en el Banco Central constituidos principalmente por los requerimientos de encaje en esta moneda; y

- Los depósitos en moneda extranjera del sector público en el Banco Central.

La creciente globalización financiera implica una mayor movilidad de capitales en nuestra economía que no siempre está asociada a los fundamentos económicos (disciplinas fiscal y monetaria). En algunos casos este flujo de capitales se da como resultado del "contagio" por sucesos adversos ocurridos en otros países. En estas circunstancias, siempre existe la posibilidad de una eventual salida abrupta de capitales y para poder hacer frente a los efectos que ésta tendría se requiere disponer de activos líquidos en moneda extranjera.

En ese sentido, las reservas internacionales permiten enfrentar salidas inesperadas de capitales y reducir la volatilidad del tipo de cambio. En caso de salidas de capital, el Banco Central utiliza las reservas internacionales para proveer fondos en moneda extranjera a las entidades del sistema financiero aliviando los efectos de la contracción de la liquidez y previniendo las posibles reducciones drásticas del crédito al sector privado. Asimismo, en economías dolarizadas, las reservas internacionales permiten que el BCRP pueda actuar como prestamista de última instancia, frente a potenciales retiros de depósitos, contribuyendo a fortalecer la confianza y solidez del sistema financiero.

En las décadas de los 1970 y 1980, los indicadores de liquidez internacional ponían énfasis en la capacidad potencial que tenía un país para financiar un determinado número de meses de importaciones (coeficiente de reservas internacionales sobre importaciones). Desde los años 1990, debido a la creciente globalización e integración de los mercados de capitales, el énfasis se ha dirigido hacia indicadores de liquidez internacional que reflejen la capacidad que tiene un país para afrontar sus obligaciones financieras de corto plazo. A diciembre de 2021, las reservas internacionales netas alcanzaron los US$ 78 495 millones. De este modo, las reservas internacionales a diciembre de 2021 equivalían a 35,0 por ciento del PBI, 21 meses de importaciones, 4,9 veces la deuda externa de corto plazo (incluyendo la amortización a 12 meses de deuda pública y privada) y 3,2 veces el saldo de la emisión primaria.

El requerimiento de encaje se define como las reservas de activos líquidos que los intermediarios financieros deben mantener para fines de regulación monetaria por disposición del Banco Central. El BCRP establece que las entidades financieras mantengan como fondos de encaje un porcentaje de sus obligaciones tanto en moneda nacional como extranjera. Estos fondos de encaje pueden constituirse bajo la forma de efectivo, que se encuentra en las bóvedas de las entidades financieras, y como depósitos en cuenta corriente en el Banco Central.

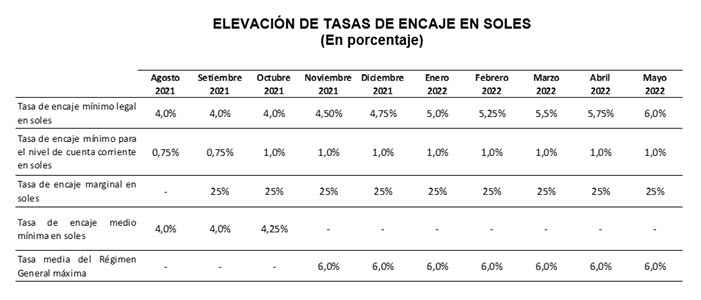

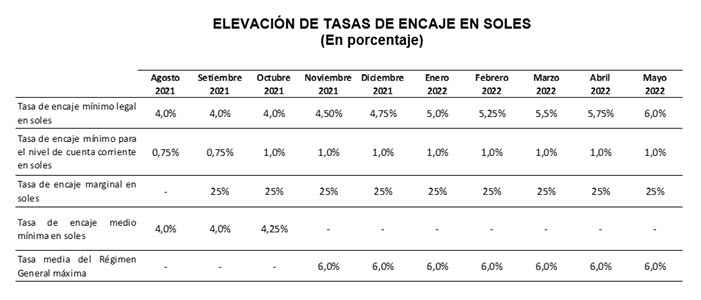

Los cambios en la tasa de encaje que establece el BCRP tienen por objetivo contribuir a una evolución ordenada de la liquidez y del crédito. Para ello, el BCRP eleva las tasas de encaje en periodos de mayor abundancia de fuentes de expansión del crédito, como por ejemplo, en periodos de abundantes flujos de capital, y los reduce en periodos de menor crecimiento de estas fuentes. Ante el impacto del Covid-19, con el fin liberar recursos a las entidades financieras, a fines de marzo de 2020 la tasa de encaje en moneda nacional fue reducida de 5 por ciento a 4 por ciento, efectiva a partir de abril de 2020. Asimismo, a partir de abril de 2020 el requerimiento mínimo de Cuenta Corriente como parte de los fondos de encaje se redujo de 1 a 0,75 por ciento.

Cabe señalar que a fines de agosto de 2021 se publicó la Circular N° 024-2021.BCRP que establece la elevación gradual de los requerimientos de encaje en moneda nacional a partir de setiembre de 2021, así como el requerimiento mínimo de Cuenta Corriente de 0,75 a 1 por ciento desde octubre de 2021, con el objetivo de complementar los incrementos de la tasa de referencia, así como también reforzar el control monetario. Asimismo, en octubre de 2021 se incrementó la tasa de encaje mínimo legal a 4,5 por ciento en noviembre de 2021, a 4,75 por ciento en diciembre de 2021 y a 5,0 por ciento desde enero de 2022, respectivamente. Posteriormente, a fines de enero de 2022 se aprobó el aumento del encaje mínimo legal a 5,25 por ciento en febrero, a 5,5 por ciento en marzo, a 5,75 por ciento en abril y a 6,0 por ciento desde mayo de 2022.

La tasa de encaje para las obligaciones en moneda extranjera tiene un fin prudencial, considerando que el Banco Central no emite moneda extranjera, como sí lo puede hacer en el caso de la moneda nacional. Por ello, las tasas de encaje en moneda extranjera son más altas que en moneda nacional. Desde julio de 2018, la tasa marginal aplicable a las obligaciones sujetas al régimen general de encaje se ubica en 35 por ciento y el tope a la tasa media también es de 35 por ciento. Adicionalmente, desde abril de 2020 la tasa de encaje aplicable a los pasivos externos de corto plazo se ubica en 9 por ciento. Desde esta perspectiva, el BCRP considera prudente exigir que los bancos cuenten con un mayor volumen de activos líquidos en moneda extranjera que le permita apoyar al sistema financiero en eventuales casos de iliquidez en esta moneda. Estos requerimientos se incrementan en periodos de abundantes flujos de capitales y se flexibilizan en periodos en los que se requiere dotar de mayor liquidez al sistema, como durante la crisis financiera internacional.

¿Cómo se calcula el requerimiento de encaje?

El cálculo del requerimiento de encaje es mensual. Los fondos que las entidades financieras deben mantener como requerimiento de encaje dentro de un mes se denomina encaje exigible. Para calcularlo se determina primero las obligaciones de la entidad que están sujetas a este requerimiento, las que se denominan el Total de Obligaciones Sujetas a Encaje (TOSE).

Actualmente, el requerimiento de encaje es el máximo entre (i) aquel que resulte de aplicar la tasa de encaje del periodo base (julio 2021) a las obligaciones sujetas a encaje hasta el nivel del periodo base, y de una tasa de encaje marginal de 25 por ciento sobre el aumento del Total de Obligaciones Sujetas a Encaje (TOSE) con respecto al periodo base y (ii) el encaje mínimo legal correspondiente al periodo de evaluación. Los bancos pueden tener fondos de encaje en exceso o por debajo del mínimo exigible, en cuyo caso se dice que el banco tiene superávit o déficit de encaje, respectivamente. En el caso de que una institución financiera incurra en déficit de encaje se le aplica una multa y si el déficit es recurrente puede llevar a que sea sometida al régimen de vigilancia por la Superintendencia de Banca, Seguros y AFP. Cabe mencionar que los activos líquidos expresados en moneda extranjera no pueden constituir encaje de las obligaciones en moneda nacional y viceversa.

¿Cuál es el papel del requerimiento de encaje en moneda extranjera?

El mayor requerimiento de encaje en moneda extranjera respecto al de moneda local es uno de los mecanismos con los que cuenta la política monetaria para enfrentar los mayores riesgos asociados a un sistema financiero dolarizado. Este mayor requerimiento de encaje en moneda extranjera permite mejorar la posición de liquidez internacional de la economía y atender eventuales escenarios de escasez de estos fondos en un contexto, por ejemplo, de crisis financiera internacional.

Asimismo, el requerimiento de encaje en moneda extranjera tiene un carácter prudencial al hacer más costosa la intermediación financiera en moneda extranjera respecto a la que se realiza en moneda nacional e incentivar a los que operan en moneda extranjera a interiorizar el costo potencial que ello implica. También le permite al Banco Central cumplir un rol de prestamista de última instancia de una moneda que no emite, pero que es ampliamente utilizada en el sistema financiero como depósito de valor, con lo que disminuye el riesgo de iliquidez de la banca.

¿Qué es la tasa de remuneración al encaje?

El Banco Central remunera los fondos que constituyen el encaje adicional tanto en moneda nacional como en moneda extranjera, es decir, la diferencia entre el encaje exigible en dichas monedas y el encaje mínimo legal correspondiente (4 por ciento en moneda nacional y 9 por ciento en moneda extranjera). Los niveles de las tasas de remuneración al encaje se comunican mediante Nota Informativa del Banco Central.

Actualmente, los fondos de encaje correspondientes al encaje adicional en moneda nacional, siempre que estén depositados en el BCRP, son remunerados a la tasa mayor entre cero por ciento y la tasa de interés de los depósitos overnight en soles menos 195 puntos básicos. Por su parte, los fondos de encaje en moneda extranjera correspondientes al encaje adicional, siempre que estén depositados en este Banco Central y cuando corresponda, devengan intereses a la tasa mayor entre: (i) el 25 por ciento de: la tasa Chicago Mercantile Exchange (CME) Term Secured Overnight Financing Rate (SOFR) a 1 mes menos 10 puntos básicos y (ii) la tasa CME Term SOFR a 1 mes menos 50 puntos básicos. En ningún caso esta remuneración puede ser negativa.

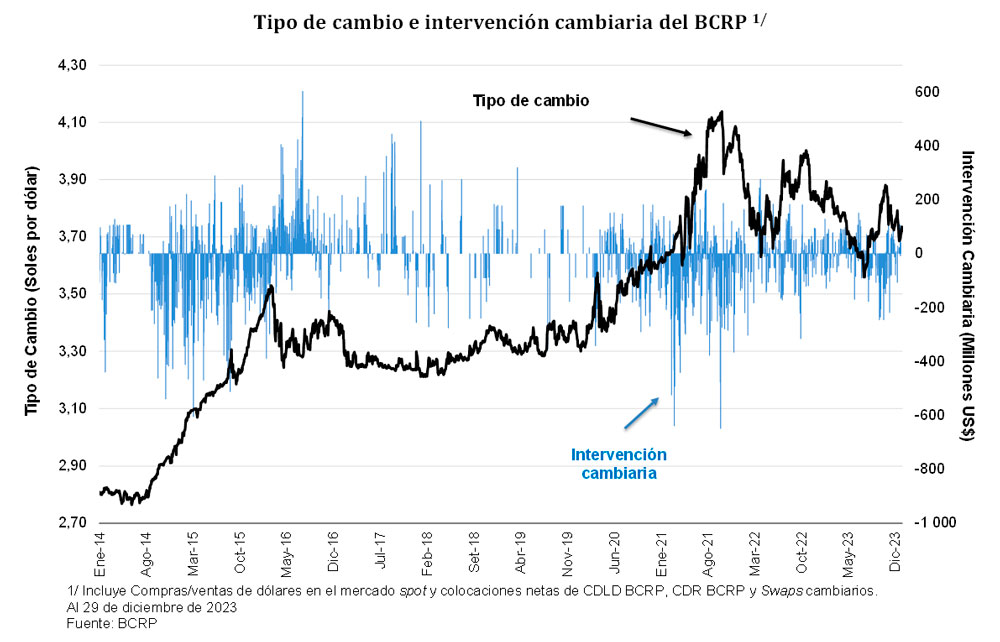

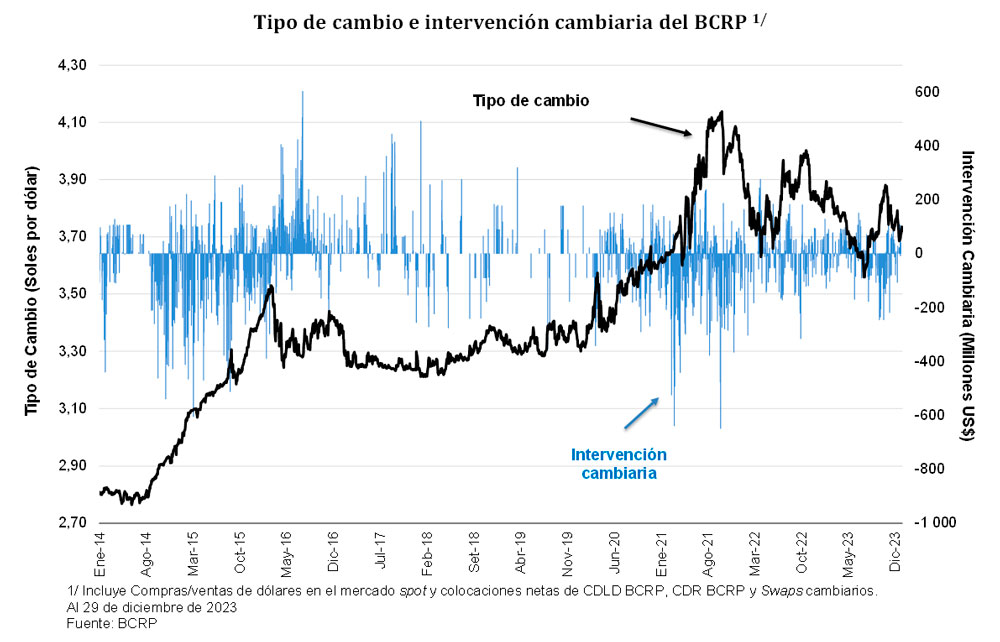

El BCRP efectúa compras o ventas de moneda extranjera en el mercado cambiario a través de su mesa de negociaciones y con el Tesoro Público principalmente, con la finalidad de evitar una excesiva volatilidad del tipo de cambio y para proveer al Tesoro Público los fondos que requiere para atender los pagos de deuda externa. Al evitar fluctuaciones bruscas del tipo de cambio, se reduce los efectos negativos sobre la actividad económica del descalce de monedas asociado a la dolarización financiera. Sin embargo, la intervención del BCRP en el mercado cambiario no implica compromiso con algún nivel de tipo de cambio pues ello podría no ser consistente con la meta de inflación del Banco Central, restándole credibilidad a la política monetaria. Asimismo, es inconveniente que el Banco Central busque eliminar totalmente la volatilidad del tipo de cambio ya que se podría incentivar a que los agentes económicos no interioricen los riesgos de ahorrar o endeudarse en moneda extranjera.

Las compras de moneda extranjera, de otro lado, permiten fortalecer la posición de reservas internacionales del país. Cabe señalar que, con cierta regularidad, el BCRP le vende dólares al Tesoro Público, principalmente para el pago de deuda externa. Usualmente, estas ventas son compensadas con compras en el mercado cambiario.

Adicionalmente, en 2002 el BCRP creó los Certificados de Depósitos Reajustables del Banco Central de Reserva del Perú (CDRBCRP), los cuales son certificados que tienen un rendimiento indexado al tipo de cambio y sirven para realizar una venta indirecta de dólares. También se ha creado en 2010 los Certificados de Depósito Liquidables en Dólares del Banco Central de Reserva del Perú (CDLD BCRP) cuya cuyo pago en la emisión y en la redención se realiza en dólares y son equivalentes a una compra temporal de dólares por parte del BCRP. En 2014, se creó el Swap cambiario, que es un instrumento derivado, que se liquida en moneda nacional. En el caso de un swap compra (venta), el BCRP se compromete a pagar (recibir) una tasa variable en soles determinada por la capitalización del Índice Overnight (ION) publicado por el BCRP, mientras que la otra parte se compromete a pagar (recibir) una tasa de interés fija y la variación del tipo de cambio promedio (TC) publicado por el BCRP. Este instrumento permite al BCRP intervenir en el mercado cambiario para limitar la volatilidad del tipo de cambio, sin afectar las condiciones de liquidez en soles y dólares. El swap cambiario de venta (compra) se utiliza cuando existen presiones depreciatorias (apreciatorias).

El desarrollo de instrumentos de largo plazo en moneda nacional permite reducir la dolarización financiera, en tanto permite generar medios para ahorrar y financiarse en moneda local. Asimismo, al constituirse en bases referenciales permite el desarrollo de instrumentos hipotecarios de largo plazo en soles y desarrollar el mercado de capitales local en moneda nacional. Asimismo, se incrementa la efectividad de la política monetaria para lograr el objetivo de estabilidad monetaria.

Para que se desarrollen estos instrumentos de largo plazo en soles es necesario que existan instrumentos de mercado cuyo rendimiento sirva de referencia para la formación de la estructura temporal de tasas correspondientes. Usualmente, los bonos del Tesoro Público cumplen este rol. En el caso peruano las emisiones de estos bonos nominales se han efectuado a plazos de hasta 30 años, lo que ha contribuido a la formación de la curva de rendimiento en moneda nacional. Esta se ha constituido en una herramienta útil en la identificación de las expectativas de las tasas de interés futuras que son relevantes para evaluar la posición de la política monetaria dentro del esquema actual de Metas Explícitas de Inflación.

No, por el contrario, el Banco Central de Reserva interviene en el mercado cambiario para reducir la excesiva volatilidad del tipo de cambio, que puede causar un deterioro en los balances de los agentes económicos con descalce de monedas al afectar su liquidez y solvencia.

La moneda peruana ha registrado una menor volatilidad comparada con otras monedas de la región como el real brasilero, peso colombiano, el peso chileno y el peso mexicano.

No, la intervención cambiaria sólo busca reducir la volatilidad del tipo de cambio y no fijarlo o afectar su tendencia, la cual depende de los fundamentos de la economía.

Por ejemplo, en los cuatro primeros meses de 2008 se observó una importante entrada de capitales de corto plazo del exterior ("capitales golondrinos") que presionaron a una caída acelerada del tipo de cambio. Ante esta situación, el Banco Central intervino en el mercado cambiario comprando moneda extranjera por US$ 8 728 millones a fin de reducir la volatilidad del tipo de cambio, lo que a su vez permitió acumular reservas internacionales y fortalecer la liquidez internacional del país.

La crisis financiera internacional trajo consigo un cambio de portafolio hacia activos percibidos como más seguros tanto de inversionistas residentes como de no residentes. Entre setiembre de 2008 y febrero de 2009, el Banco Central enfrentó un escenario de mayor preferencia por liquidez en dólares ante lo cual respondió mediante la venta de moneda extranjera en el mercado cambiario por US$ 6 843 millones para atender la demanda por la misma, a fin de reducir la volatilidad del valor de nuestra moneda.

En línea con lo anterior, el BCRP ha intervenido en el mercado cambiario comprando o vendiendo moneda extranjera en periodos posteriores de apreciación o depreciación del sol, respectivamente. Siempre con el objetivo de reducir las volatilidades extremas en el tipo de cambio. Así, en el periodo entre los años 2010 y 2013, el BCRP ha realizado compras netas por US$ 25 684 millones, entre los años 2014 y 2015 ha realizado ventas netas por US$ 12 272 millones y entre los años 2016 y 2018 ha realizado compras netas por US$ 6 216 millones. Posteriormente, en 2019 el BCRP hizo compras netas en mesa de negociación por US$ 405 millones. En 2020, asociado a la pandemia del COVID-19, el BCRP realizó intervenciones en el mercado cambiario a través de colocaciones de swaps cambiario venta por US$ 7 529 millones, CDR BCRP por US$ 4 176 millones y ventas netas en mesa de negociación por US$ 159 millones. En el año 2021, en el entorno de mayor riesgo en los mercados financieros locales asociado a la incertidumbre política, el BCRP colocó US$ 5 946 millones de CDR BCRP, US$ 18 072 millones de swaps cambiarios venta y US$ 11 626 millones de ventas en la mesa de negociación, máxima intervención neta total anual desde el año 2002 con el objetivo de reducir la volatilidad del sol.